На что каждый из нас планирует жить в старости, эдак через 20-30 лет? Согласно соцопросам эти надежды связаны с личными сбережениями, помощью детей, доходом от бизнеса.

Однако на деле всё выходит иначе – мы живём на одну пенсию. Кто-то в итоге довольствуется прожиточным минимумом от государства, кто-то вынужден работать до последнего.

Быть или не быть достойной пенсии?

Почему так происходит? Потому что мы ничего не знаем или не хотим знать о пенсии – из каких денег она формируется, от чего зависит, а главное, как можно повлиять на её размер. Большинству из нас легче сослаться на безысходность. И ничего не делать.

С 2002 года трудовая пенсия России формируется из двух источников: часть пенсии гарантирует государство (на уровне прожиточного минимума), часть – каждый копит самостоятельно (в государственном или негосударственном пенсионном фонде).

Эта вторая часть называется накопительная. При грамотном и своевременном управлении ею вопрос «На что жить в старости?» будет решен в вашу пользу.

Пенсионные накопления до сих пор вызывают споры и сомнение. Но, несмотря на это, они работают. На протяжении последних 11 лет, пока идут споры, эти средства инвестируются в экономику России и ежегодно увеличиваются на счетах будущих пенсионеров.

Они выплачиваются правопреемникам и тем, кто сегодня выходит на пенсию. Пока эти выплаты небольшие, но с каждым годом они будут увеличиваться, и через 20-30 лет станут основной частью нашей пенсии.

Знание – сила… и достойная пенсия

Единственная проблема – мало кто понимает смысл пенсионных накоплений.

Вот человек начинает трудовой путь и на его накопительный пенсионный счёт начинают поступать средства. Это пенсионные отчисления работодателя, которые будут поступать до выхода на пенсию.

Далее – программа софинансирования, по условиям которой каждый может дополнительно вносить и свои средства. Причём государство удвоит этот взнос – тысяча на тысячу.

Следующее – право выбора будущего пенсионера где формировать свою накопительную часть: по умолчанию в Пенсионном фонде РФ или в негосударственном пенсионном фонде (НПФ), где доходность за 2005-2012 гг. выше.

Формирование накопительной части пенсии не отнимет у вас много времени и усилий. Её размер будет зависеть от трёх факторов: объёма поступлений (собственных и работодателя), доходности фонда и длительности накопительного периода.

То есть чем дольше и эффективнее управляются пенсионные накопления, тем выше будет пенсия. Просто хотя бы иногда отслеживайте доходность своего фонда. И помните – у вас всегда есть право перейти в другой фонд.

Для кого эта пенсионная реформа

Каждая встреча со специалистами обнажает серьёзную проблему: в аудитории отсутствует молодёжь, те, кому сегодня 20-30 лет.

А ведь именно эта категория граждан имеет все условия получить максимальный эффект от накопительной части. Это связано с накопительным периодом, т.е. как долго пенсионные накопления формируются.

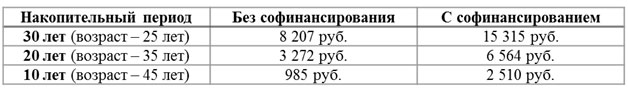

Рассмотрим три накопительных периода (30, 20, 10 лет), и посчитаем, сколько ежемесячно можно будет получать в каждом из них. При расчёте используем такие параметры:

• зарплата – 25 000 рублей

• отчисления работодателя – 6% от зарплаты

• программа софинансирования – участвует или нет

• доходность фонда – 8% годовых (примерная доходность НПФ )

Итак, размеры ежемесячных выплат с накопительной части пенсии (без учёта страховой):

Из таблицы мы видим следующие особенности для каждого возраста:

• 25 лет – начало трудового пути, самый оптимальный возраст для решения пенсионного вопроса. Впереди 30 лет (как минимум) и сумма накапливается значительная.

Накопленная разница в доходности между фондами максимальная, в

программе софинансирования участвовать однозначно. То есть, чем

раньше вы выберете доходный фонд и вступите в программу, тем

выше будет эффект от этого выбора.

• 35 лет – середина трудового пути. Часть времени уже потеряна, но не всё. За 20 лет накопленная сумма будет ниже, но всё равно приемлемой.

Это последний возрастной рубеж, когда ещё можно сформировать

относительно достойную пенсию. В программе софинансирования

участвовать желательно.

• 45 лет – завершающий период трудового пути, на котором сформировать достойную пенсию практически нереально. В вашем распоряжении всего 10 лет.

Выбор фонда на этом отрезке, увы, особой роли не сыграет.

Единственное решение – вступить в программу софинансирования.

Вывод очевиден. Если вы озадачились своим пенсионным будущим после 40 лет (как это и происходит сегодня), никакая зарплата или доходность фонда не спасёт вас от низкой пенсии.

И ещё одно очевидно – программа софинансирования выгодна всем и в любом возрасте. Но доступна она будет только тем, кто до 1 октября 2013 года подаст заявление на участие в ней и сделает первый взнос.

Размер пенсии зависит от вашего решения

Поэтому не тратьте время на надежды относительно личных сбережений и помощи от детей. Перейдите к реальным действиям: интересуйтесь своей будущей пенсией (хотя бы раз в году), выбирайте наиболее выгодные условия её пополнения.

Неинтересно или вы считаете, что рано в это вникать? Тогда через 20-30 лет вопросы задавайте себе, а не государству.